※2023年4月17日、消費税率について注書きを追記しました。

こんにちは。消費税にうるさい税理士 石川です。

タクシー乗り場では、タクシーも人も、並んだ順番で次々に出発していきます。たまたま順番が回ってきたタクシーが、個人タクシーだったとしても「この運転手さん、消費税の納税義務あるのかな?」と気にしたことはないでしょう。

2023年10月、領収書や請求書の書き方が変わります。この変更に伴って、料金を支払う相手が消費税の納税義務者かそうでないかを気にすることになるかもしれません。2023年10月、経費精算時に起こりうること、タクシー乗り場で起こりうること、さらに広げて小規模事業者に起こりうることを想像してみました。

※個人タクシーだから消費費税の納税義務者でない、という判定はありませんので、個人タクシーの運転手さんも消費税の納税義務がある可能性もあります。

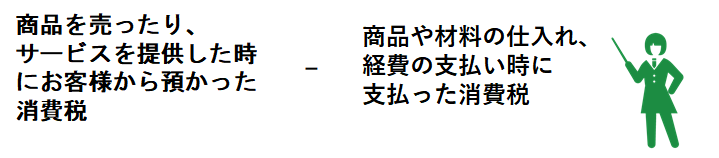

消費税は預かった消費税から支払った消費税を差し引いて納めます

消費税は、間接税。税金の負担者は消費者ですが、それをお店や企業が預かって、税務署に納めています。

お店や企業が納める消費税の計算の仕方は次の通りです。

ここまでは、小学校の租税教室でお話しています。そして、ここからは大人のお話。

世の中には、消費税の納税義務のないお店や企業も存在します。小規模だったり、事業を始めたばかりのお店や企業などがそうです。

そのようなお店や企業はそもそも納める義務がないので、上記のような計算はしません。消費税の預かりという考えもなく、受け取ったお金は全て自分の売上となります。もちろん、所得税や法人税は別にきちんと払いますよ。

一方で、納税義務のあるお店や企業は、支払いの相手に消費税の納税義務があろうとなかろうと、商品や材料の仕入金額や、経費の支払額には消費税が当然含まれているものとして、預かった消費税から引いています。

例えば、サラリーマンの方がタクシーに乗ったとしましょう。

乗ったタクシーがたまたま個人タクシーだった場合、その個人タクシーの運転手さんが消費税の納税義務者かどうかわかりません。もし、その運転手さんが消費税の納税義務者であるとしたら、今から2年前のタクシーの売上が1,000万円を超えているということになりますが、個人タクシーとして普通に営業をしていて、年間の1,000万円以上売り上げが行くのかどうか?う~ん、ちょっと微妙ですよね。

納税義務者でなければ、税務署に消費税を納める義務はありませんから、受け取ったタクシー代は全て自分の売上ということになります。

タクシー会社のタクシーならばタクシーは何台もありますし、運転手さんもたくさんいます。会社全体の毎年の売上は1,000万円を容易に超えるでしょう。ということは、受け取ったタクシー代には本体売上と消費税が含まれています。

でも、タクシー代は個人タクシーでも、タクシー会社のタクシーでも料金体系は同じ。この辺りならば、初乗りは730円です。実は、730円に消費税が含まれているかいないかの違いがあるのですね。

サラリーマンさんが会社の業務都合でタクシーを使ったのであれば、領収書をもらって、経費精算しますよね。経理担当者は、旅費交通費として仕訳をします。仕訳の際、そのタクシーが消費税の納税義務者かどうなのかなど気にすることなく、日本国内で乗ったタクシーであれば消費税が含まれているものとして処理します。具体的には、領収書に消費税額が書いてあろうがなかろうが関係なく(タクシーの領収書で消費税額が書いてあるものは見たことがないかも)、支払額に8/108(注)を掛けて消費税額を逆算します。

注:2019年2月執筆時の税率。2019年10月以降は10/110です(2023年4月17日追記)。

2023年10月、ここが変わる

現在でも、預かった消費税から支払った消費税を差し引くためには本当に消費税を支払ったという証明をしなければなりません。2023年10月、この証明の方法が変わります。今までは帳簿の記載プラス請求書や領収書を保存すればよかったのですが、請求書や領収書の記載事項が増え、適格請求書という名前になります。

この適格請求書、事前に税務署に適格請求書発行事業者として登録し、登録番号をもらわなければ発行できません。そして適格請求書にこの登録番号を書かなければならなくなります。

そして、この適格請求書発行事業者になるためには、消費税の納税義務者でなければならないのです。

要するに、納税義務者でない相手は約一割、割高ってこと

2023年10月、たまたま乗ったタクシーが消費税の納税義務のない個人タクシーで、領収書はもらったものの、登録番号が書かれておらず、適格請求書でなかったとしましょう。

経理担当者からこんなことを言われるかもしれません。

「同じタクシー代なのに、消費税分損している」。そして、「適格請求書と処理をわけないといけないので面倒」。

2023年も初乗りは730円、消費税率は10%になっているとして、納税義務のあるタクシー会社のタクシーに乗ったのならば、会社の経費となるのは100/110の664円。タクシー会社に支払った消費税の66円はタクシー会社が税務署に納めるので、支払った側としては税務署に納めるべき消費税から差し引きます。

納税義務のない個人タクシーなら730円全体が旅費交通費。消費税相当の66円はタクシーの運転手さんの懐にとどまります。同じ730円の支払いなのに経費が違ってしまうのです。

タクシー、選びますか?

タクシー乗り場で人もタクシーも並んだ順に出発していくのが今のスタイルですが、2023年10月、「ちっ、個人タクシーかよ。適格請求書、発行できるの?」というトラブルが起こらないとも限りません。降りる際に「消費税、納めないんでしょ?値引してよ」と言い出し、混乱が起きるかもしれません。

数百円のタクシー代ならばまだしも、「納税義務のない職人と納税義務のある職人のどちらに仕事を発注しますか?」という場面になったら、今までのようにどちらでも同じ金額でオッケーということにはならないですよね。納税義務のない職人さんに対し、「今まで懐に入れていた消費税分を値引きするか、納税義務者になって適格請求書を発行して」ということになってきます(小規模事業者でも敢えて、消費税の納税義務者になる、という方法があります)。

今まで懐に入れていた消費税分を税務署に納税しなくてはいけなくなる。もう歳だし、そろそろ引退しようかな?

これが2023年に起こるかもしれない小規模事業者の淘汰の問題です。